Advokatų individualios veiklos mokesčiai

2018m. keičiasi GPM tarifo skaičiavimo principai. Informaciją apie GPM paskaičavimą nuo 2018m. rasite čia.

Iki 2014m. gegužės 2d. visi nuolatiniai Lietuvos gyventojai, kurie 2013 metais buvo užregistravę mokesčių inspekcijoje, kad vykdo individualią veiklą, privalo pateikti metinę pajamų deklaraciją GPM308. Mokesčių paskaičiavimo tikslais nuolatinio Lietuvos gyventojo advokato ir advokato padėjėjo veikla pagal gyventojų pajamų mokesčio įstatymą priskiriama prie veiklų, kurios apsimokestina kaip individuali veikla, nepriklausomai nuo to ar gyventojas šią veiklą buvo užregistravęs mokesčių inspekcijoje.

Advokato arba advokato padėjėjo vykdoma individuali veikla yra apmokestinama dviem būdais. Šiame straipsnyje yra priimta sąlyga, kad individualios veiklos pažymą turi nuolatinis Lietuvos gyventojas. Gyventojas su tam tikrais apribojimais gali pasirinkti kurį būdą taikyti:

| 1. Gyventojas moka mokesčius nuo 70 % gautų pajamų

2. Gyventojas moka mokesčius nuo veiklos rezultato. Yra apribojimai dėl sąnaudų, kurių suma galima sumažinti apmokestinamas pajamas.

|

|

Kad palengvinti straipsnio tekstą ir skaičiavimus, yra panaudoti šie terminai:

Apmokestinamų 70 % pajamų – pagal GPM įstatymo 18 straipsnio 12d. šis būdas vadinamas gyventojo pasirinkimu apmokestinamas pajamas galima sumažinti leidžiamais atskaitymais, kurių suma negali būti didesnė nei 30 % gautų (uždirbtų) individualios veiklos pajamų ir tokiu atveju gyventojui nėra pareigos rinkti pirminius dokumentus.

Apmokestinamas rezultatas – pagal GPM įstatymo 18 straipsnio 1d. šis būdas vadinamas gyventojo pasirinkimu mokėti mokesčius, kai pajamos yra mažinamos leidžiamais atskaitymais, kurie yra pagrįsti pirminiais dokumentais ir šių dokumentų turinys atitinka GPM įstatymo nuostatas dėl leidžiamų atskaitymų.

- Nuolatinis gyventojas, vykdydamas individualią veiklą, pasirinko skaičiuoti mokesčius nuo 70 % gautų pajamų.

Šį pajamų apmokestinimo būdą galima taikyti tik tada, jei visos individualios veiklos pajamos yra gautos ne iš darbdavio. Jei nors vienas litas yra uždirbtas iš darbdavio pagal individualios veiklos pažymą, tai visoms tos individualios veiklos pajamoms nebegalima taikyti šio būdo.

| Nr. | Mokestinė bazė | Mokesčio pavadinimas | Tarifas |

| 1 | 70 % gautų individualios veiklos pajamų | GPM (gyventojų pajamų mokestis)

15 %- laisvųjų profesijų veiklos pajamoms bei pajamoms iš vertybinių popierių |

15 %

|

| 2 | 35 % gautų individualios veiklos pajamų* | PSD (privalomasis sveikatos draudimas) įmokos. Jei gyventojas nėra niekur draustas, rekomenduojama kas mėnesį iki sekančio mėnesio paskutinės dienos sumokėti bent 9 % PSD įmokų (90LT) nuo minimalaus darbo užmokesčio. | 9 % |

| 3 | 35 % gautų individualios veiklos pajamų* | VSD (valstybinio socialinio draudimo mokestis) įmokos. Ši įmoka yra draudimas pensijai, gydimo, motinystės, tėvystės pašalpoms, išskyrus ligos pašalpas. Gyventojai, vykdantys individualią veiklą, šią įmoką gali mokėti ir avansu nuo sumos, kurią jie gali patys pasirinkti. Metinis paskaičiuotas mokestis turi būti sumokėtas iki kitų metų gegužės 1 d. | 28,5% |

35 % gautų individualios veiklos pajamų*- PSD, VSD įmokos neskaičiuojami nuo sumos, kuri viršija 48 einamųjų metų draudžiamų pajamų dydžius (2013m.: 48 x1488=71424LT), mėnesinės lubos yra 4×1488=5952LT. Šaltinis VSD įstatymas, 7str. 2.2., 4d.

Faktiškai gyventojas, vykdantis teisinę veiklą pagal individualios veiklos pažymą, pasirinkęs neatimti faktinių sąnaudų, o mokėti mokesčius nuo 30 proc. sumažintų pajamų dalies, sumokės 23,625% mokesčių nuo 100% gautų pajamų, jei jo metinės pajamos bus intervale nuo 12 000 LT iki 204 068,60LT.

23.625% =GPM (15%x0,7)+PSD(9%x0,35)+VSD(28,5%x0,35).

2013 metais pajamos, kurios viršija 204 068,60LT neapsimokestina PSD, Sodros mokesčiais, todėl joms būtų paskaičiuoti mažesni mokesčiai tik 10,5% =GPM (15%x0,7).

1 pavyzdys.

Advokatas 2013m. iš individualios teisinės veiklos uždirbo 100 000LT. Gyventojas pasirinko taikyti 30 % leidžiamų atskaitymų būdą. Iki 2014m. gegužės 1d. jis turės sumokėti šiuos individualios veiklos mokesčius:

| Mokestis | Mokesčio suma, LT | Įmokos kodas | Reikia sumokėti |

| GPM | 100 000 x0,7×0.15=10 500 | 1441 | VMI |

| PSD | 100 000×0.35×0.09/2=3 150 | 313[1], 343[2] | Sodrai |

| VSD | 100 000×0.35×0.285/2=9 975 | 292 | Sodrai |

| Iš viso: | 23 625 |

Norint kad sveikatos draudimas galiotų visus metus, gyventojui reikėjo mokėti PSD įmokas bent po 90 LT kas mėnesį visus metus ir iki 2014m. gegužės 1d. pervesti likusią dalį. Šiuo atveju bendras mokesčių procentas nuo visų uždirbtų pajamų sudaro 23,63%.

2 pavyzdys.

Advokato padėjėjas 2013m. iš teisinės veiklos uždirbo 10 000LT. Gyventojas pasirinko taikyti 30 % leidžiamų atskaitymų būdą. Be individualios veiklos pajamų, visus 2013 metais gyventojas dar gavo minimalaus darbo užmokesčio (1 000LT) pajamas per mėnesį. Iki 2014m. gegužės 1d. jis turės sumokėti šiuos individualios veiklos mokesčius:

| Mokestis | Mokesčio suma, LT | Įmokos kodas | Reikia sumokėti |

| GPM | 10 000 x0,7×0.15=1 050 | 1441 | VMI |

| PSD | 10 000×0,35×0.09/2=315 | 313, 343 | Sodrai |

| VSD | 10 000×0.35×0.285/2=998 | 292 | Sodrai |

| Iš viso: | 2 363 |

PSD įmokos negali būti mažesnės nei 9 % nuo metinio minimalaus darbo užmokesčio (12 000LT). Dėl to, kad darbdavys sumokėjo minimalias PSD įmokas, kurios buvo išskaičiuotos iš darbuotojo darbo užmokesčio, PSD įmokos yra skaičiuojamos įprastiniu būdu. Gyventojui nereikėjo mokėti pamėnesiui PSD įmokų, nes jis buvo socialiai draustas dėl darbo pagal darbo sutartį. Šiuo atveju bendras mokesčių procentas nuo visų uždirbtų pajamų sudaro 23,63%. GPM deklaracijoje bus kitoks (mažesnis) GPM, nes gyventojui bus pritaikytas metinis NPD. Faktiškai galutiniai visos gyventojo veiklos mokėtini mokesčiai yra paskaičiuojami metinėje deklaracijoje:

3 pavyzdys.

Advokato padėjėjas 2013m. iš individualios veiklos uždirbo 10 000LT. Gyventojas pasirinko taikyti 30 % leidžiamų atskaitymų būdą. Kitokių pajamų gyventojas negavo. Iki 2014m. gegužės 1d. jis turės sumokėti šiuos individualios veiklos mokesčius:

| Mokestis | Mokesčio suma, LT | Įmokos kodas | Reikia sumokėti |

| GPM | 10 000 x0,7×0.15=1 050 | 1441 | VMI |

| PSD* | 1 000x12x0.09=1 080 | 313, 343 | Sodrai |

| VSD | 10 000×0.35×0.285=998 | 292 | Sodrai |

| Iš viso: | 3 128 |

PSD* įmokos negali būti mažesnės nei 9 % nuo metinio minimalaus darbo užmokesčio. Jei gyventojas individualią veiklą vykdė tik vieną mėnesį, tačiau individuali veikla buvo užregistruota VMI nuo metų pradžios iki pabaigos, jis turės mokėti PSD įmokas už visus metus. Paskaičiuota metinė PSD suma negali būti mažesnė nei 1 080LT. Šiuo atveju bendras mokesčių procentas nuo visų uždirbtų pajamų sudaro 31,28%. Jei teisininkas būtų užregistravęs individualią veiklą 2013m. gruodžio mėnesį, o nuo 2013m. sausio iki lapkričio mėnesių jis nebuvo socialiai draustas, jam vis tiek yra prievolė mokėti PSD įmokas 9 % nuo metinio minimalaus darbo užmokesčio.

4 pavyzdys.

Advokatas 2013m. iš individualios veiklos uždirbo 1 000 000LT. Gyventojas pasirinko taikyti 30 % leidžiamų atskaitymų būdą. Kitokių pajamų gyventojas negavo. Iki 2014m. gegužės 1d. jis turės sumokėti šiuos individualios veiklos mokesčius:

| Mokestis | Mokesčio suma, LT | Įmokos kodas | Reikia sumokėti |

| GPM | 1 000 000 x0,7×0.15=105 000 | 1441 | VMI |

| PSD | 1488x48x0.09=6 428 | 313, 343 | Sodrai |

| VSD | 1488x48x0.285=20 356 | 292 | Sodrai |

| Iš viso: | 131 784 |

Norint kad sveikatos draudimas galiotų visus metus, gyventojui reikėjo mokėti PSD įmokas bent po 90 LT kas mėnesį visus 2013 metus ir iki 2014m. gegužės 1d. pervesti likusią dalį. PSD ir VSD įmokas gali būti apmokestinta suma, kuri yra ne didesnės nei 48 draudžiamųjų pajamų dydis, todėl pasiekus ribą, nuo kurios PSD ir VSD įmokos yra nebeskaičiuojami, gyventojo individualios veiklos pajamos yra apmokestinamos mažesniais mokesčiais. Šiuo atveju bendras mokesčių procentas nuo visų uždirbtų pajamų sudaro 13,18%. 2013metai, kai teisinės veiklos pajamoms viršija 204 068,60LT, bendras visų mokamų mokesčių tarifas mažėja.

- Nuolatinis gyventojas pasirinko atimti patirtas sąnaudas ir skaičiuoti mokesčius nuo veiklos rezultato.

| Nr. | Mokestinė bazė | Mokesčio pavadinimas | tarifas |

| 1 | Veiklos rezultatas minus PSD ir VSD mokesčių sąnaudos | GPM (gyventojų pajamų mokestis)

15 %- laisvųjų profesijų veiklos pajamoms bei pajamoms iš vertybinių popierių |

15 %

|

| 2 | 50 % veiklos rezultato*

Žr. į pastabą po lentelę dėl lubų |

PSD (privalomasis sveikatos draudimas) | 9 % |

| 3 | 50 % veiklos rezultato*

Žr. į pastabą po lentelę dėl lubų |

VSD (valstybinio socialinio draudimo mokestis). Ši įmoka yra draudimas pensijai, gydimo, motinystės, tėvystės pašalpoms, išskyrus ligos pašalpas. Gyventojai, vykdantys individualią veiklą, šią įmoką gali mokėti ir avansu nuo sumos, kurią jie gali patys pasirinkti. Metinis paskaičiuotas mokestis turi būti sumokėtas iki kitų metų gegužės 1 d. | 28,5% |

Jeigu gyventojas vykdo kelių skirtingų rūšių individualią veiklą, kiekvienai veiklai mokesčiai skaičiuojami atskirai. Bet lubos, nuo kurių PSD, VSD mokesčiai nebeskaičiuojami yra paskaičiuojamos atsižvelgiant į visų individualių veiklų mokestinės bazes. Jei vienos veiklos rezultatas yra 100 000LT, o kitos 150 000LT, PSD ir VSD mokesčiai bus skaičiuojami tik nuo 71 424 LT sumos.

Uždirbęs individualios veiklos pajamas gyventojas gali iš pajamų atimti faktiškai patirtą išlaidų sumą, pateikiant tas išlaidas pagrindžiančius juridinę galią turinčius dokumentus. Ne visos patirtos išlaidos mažina apmokestinamas pajamas. Daugiau apie šias išlaidas yra 2002m. rugsėjo 25d. LR finansų ministro įsakyme 303“ dėl nuolatinio Lietuvos gyventojo su individualios veiklos pajamų gavimu susijusių leidžiamų atskaitymų bei jų apskaičiavimo tvarkos patvirtinimo“. Šiame įsakyme yra nurodyti įvairūs apribojimai taikomi išlaidų paskaičiavimui. Dėl PVM atskaitos ribojimų, kurie skiriasi nuo PVM įstatyme taikomų bendrųjų nuostatų dėl PVM atskaitos, reikėtų žiūrėti į 2004 m. balandžio 8d. LR finansų ministro įsakymą 1K-112 „Dėl pirkimo ir (arba) importo pridėtinės vertės mokesčio dalies, kuri gali būti įtraukta į pridėtinės vertės mokesčio atskaitą, už fizinio asmens, kuris yra PVM mokėtojas, įsigytą arba importuotą ilgalaikį materialųjį turtą, taip pat už susijusias su šiuo turtu kitas prekes ir (arba) paslaugas, patvirtinimo“.

5 pavyzdys.

Advokatas 2013m. iš individualios teisinės veiklos uždirbo 100 000LT. Advokatas yra vienišas, sutuoktinio neturi. Gyventojas mokėjo Sodrai minimalias 90LT PSD įmokas kas mėnesį. Gyventojas pasirinko skaičiuoti mokesčius nuo veiklos rezultato. Gyventojas 2013 patyrė šias sąnaudas ir turi jas pagrindžiančius dokumentus:

| Nr. | Sąnaudų aprašymas | Patirtų sąnaudų suma, LT | Išlaidų suma, kuria galima sumažinti apmokestinamas pajamas ir komentarai apie tai. Šaltinis: 2002/09/25, LRFM įsakymas 303. |

| 1 | 2013/06/05 nusipirko kompiuterį ir iš karto jį uždeklaravo FR0457 formoje, nurodydamas 100 % priskyrimą veiklai ir 3 metų nusidėvėjimo normą. | 3 000 | 3000/3/12×6=500 |

| 2 | Patyrė 500LT mobilaus ryšio paslaugų sąnaudas.

Mobilus telefonas yra uždeklaruotas FR0457 formoje nurodant 90 % priskyrimą veiklai. Mobilaus telefono pirkimo dokumentų gyventojas neturi. |

500 | 500

Jei būtų mobilaus telefono pirkimo dokumentai, gyventojas būtų galėjęs 50 % mobilaus telefono nusidėvėjimo sąnaudų priskirti leidžiamiems atskaitymams |

| 3 | Kanceliarinių prekių sąnaudos | 1000 | 1000 |

| 4 | Patyrė kuro sąnaudas. Automobilis yra uždeklaruotas FR0457 formoje nurodant 80 % priskyrimą veiklai. Kuras sunaudotas pagal advokato patvirtintą kuro sunaudojimo normą; kelionės lapas yra; visas kuras sunaudotas individualioje veikloje. | 4 000 | 4 000

Jei būtų patirtos automobilio remonto sąnaudos, tik 80 % remonto sąnaudų būtų priskiriama prie leidžiamų atskaitymų. Lengvojo automobilio nusidėvėjimo sąnaudos niekada nepriskiriamos prie leidžiamų atskaitymų (išimtis automobilių nuomos arba taksi paslaugų teikimo atvejai). |

| 5 | Nusipirko gyvenamosios paskirties patalpas, kuriose vykdo individualią veiklą ir gyvena. Patalpos yra uždeklaruotos FR0457 formoje nurodant 50 % priskyrimą veiklai. | 100 000 | 0

Gyvenamosios paskirties patalpų nusidėvėjimo sąnaudos niekada nepriskiriamas prie leidžiamų atskaitymų. |

| 7 | Patyrė komunalinių paslaugų sąnaudas, iš kurių 50 % yra patirta dėl individualios veiklos, pagal patalpų priskyrimo veiklai uždeklaruotą procentą VMI (FR0457 formoje). | 6 000 | 6 000×0,5=3 000 |

| 6 | Patyrė reprezentacines sąnaudas. | 1 000 | 500,

Leidžiamuose atskaitymuose galima parodyti ne daugiau nei 2 % individualios veiklos pajamų ir ne daugiau nei 50 % faktiškai patirtų reprezentacinių išlaidų. |

| 8 | Patyrė samdomų darbuotojų darbo užmokesčio sąnauda ir šie darbuotojai buvo susiję su advokato veiklos pajamų uždirbimu. | 20 500 | 20 500 |

| Viso, LT: | 136 000 | 30 000 |

Iki 2014m. gegužės 1d. jis turės sumokėti šiuos individualios veiklos mokesčius:

| Mokestis | Mokesčio suma, LT | Įmokos kodas | Reikia sumokėti |

| GPM | (100 000-30 000-3 150-9 975)x0.15=8 531 | 1441 | VMI |

| PSD | (100 000-30 000)x0.09/2=3 150 | 313, 343 | Sodrai |

| VSD | (100 000-30 000)x0.285/2=9 975 | 292 | Sodrai |

| Iš viso: | 21 656 |

Šiuo atveju bendras mokesčių procentas nuo visų uždirbtų pajamų sudaro 21,66%.

Leidžiami atskaitymai GPM308 formoje bus: 30 000LT sąnaudos +3150 PSD+9975 VSD =43125LT.

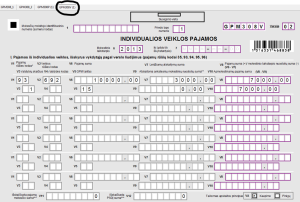

Gyventojo GPM308 deklaracija atrodys taip:

VMI skaidrės apie individualios veiklos mokesčius ir buhalerinę apskaitą yra čia.

Trumpai dėl FR0457 formos

Jei individualią veiklą vykdantis gyventojas turėtų sutuoktinį, jam reikėtų dėl kiekvieno bendros jungtinės nuosavybės turto vieneto gauti sutuoktinio rašytinės formos sutikimą šį turtą valdyti, naudoti ir juo disponuoti kaip individualios veiklos turtu. Nesant tokiam sutikimui, vieno iš sutuoktinių individualios veiklos leidžiamiems atskaitymams nustatyta tvarka gali būti priskiriama ne daugiau kaip 50 proc. individualioje veikloje naudojamo ilgalaikio turto įsigijimo, eksploatavimo išlaidų sumos.

FR0457 forma yra pildoma dėl 3 priežasčių:

- Kad įgyti teisę į ilgalaikio turto ir jo eksploatacinių išlaidų PVM atskaitą, kai gyventojas yra PVM mokėtojas. Tokiu atveju deklaruojamas visas ilgalaikis turtas, neatsižvelgiant į jo minimalią vertę.

- Kad įgyti teisę į išlaidas mažinančias apmokestinamas pajamas, įtraukti ilgalaikio turto eksploatacines išlaidas. Tokiu atveju deklaruojamas visas ilgalaikis turtas, neatsižvelgiant į jo minimalią vertę ir kam jisai priklauso ir ar yra jo įsigijimo dokumentai.

- Kad įgyti teisę į išlaidas mažinančias apmokestinamas pajamas, įtraukti ilgalaikio turto nusidėvėjimo ir amortizacijos sąnaudas. Tokiu atveju deklaruojamas visas įsigytas ilgalaikis turtas, atsižvelgiant į jo minimalią vertę.

Jei FR0457 pildoma dėl kelių priežasčių, užtenka turtą pradeklaruoti vieną kartą, nėra pereigos tą pati turtą deklaruoti dėl 1-os, 2-os, ir 3-ios priežasties atskirai.

FR0457 forma yra įdomi tuo, kad kas kartą ją pildant, joje reikia pakartoti visus anksčiau išvardintus turto vienetus. Jei naujai užpildytoje formoje nenurodysite anksčiau deklaruoto turto, bus laikoma, kad nuo šios formos pateikimo mėnesio, nepakartotas turtas yra nebenaudojamas individualioje veikloje, vadinasi gyventojas praranda galimybę išlaidose rodyti šio turto eksploatacines išlaidas, nusidėvėjimo sąnaudas, nebegali eksploatacinių išlaidų PVM traukti į atskaitą. Ir ko gero jam bus prievolė tikslinti ilgalaikio turto pirkimo PVM atskaitą pagal PVM įstatymo 67str.

6 pavyzdys.

2013m. gyventoja iš advokato individualios veiklos uždirbo 210 000LT ir šioms pajamoms taiko 30 % leidžiamų atskaitymų būdą, nerenkant sąnaudų dokumentų.

2013m. ta pati gyventoja iš saulės elektros energijos gamybos veiklos uždirbo 2 000LT pajamų, patyrė 3000LT sąnaudų, kurių suma galima mažinti saulės energijos gamybos apmokestinamas pajamas. Saulės elektros energijos gamybos veiklai gyventojas pasirinko taikyti sąnaudų atskaitymo būdą. Kiekvienais metais gyventojas gali rinktis kurį pajamų apmokestinimo būdą taikyti atskirai kiekvienai vykdomai individualiai veiklai.

Iki 2014m. gegužės 1d. gyventoja turės sumokėti šiuos individualios veiklos mokesčius:

| Mokestis | Mokesčio suma, LT | Įmokos kodas | Reikia sumokėti |

| GPM | (210 000×0,7)x0.15=22 050 | 1441 | VMI |

| PSD | 1488x48x0.09=6 428 | 313, 343 | Sodrai |

| VSD | 1488x48x0.285=20 356 | 292 | Sodrai |

| Iš viso: | 48 834 |

Saulės elektros g-bos veiklos nuostolis nemažina advokatės veiklos pajamų. Šį nuostolį advokatė galės panaudoti ateinančiais metais (metų skaičius neribojamas) sumažinant tik saulės elektros gamybos apmokestinamas pajamas. Jeigu gyventojas turėtų taikyti pinigų apskaitos principą, jis negalėtų perkelti mokestinių nuostolių į kitus metus.

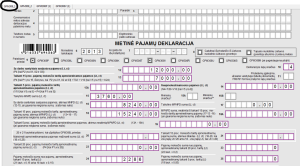

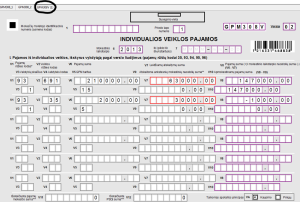

Gyventojo 2013m. GPM308 deklaracija atrodys taip:

6 pavyzdys (tęsinys)

Advokatė nusprendė pateikti duomenis apie savo pajamas pamėnesiui GPM308M priede, nes ji planuoja gauti motinystės pašalpą ir pagal apskaitos duomenis jos pajamos paskutiniais metų mėnesiais buvo didesnės nei metų pradžioje. Dėl šios priežasties jos motinytės (tėvystės) pašalpa bus didesnė, jei ji uždeklaruos VMI arba Sodrai apie savo pajamų paskirstymą pamėnesiui (gyventoja planuoja, kad kai ateis laikas skaičiuoti paskutinių mėnesių vidurkį, jis bus skaičiuojamas nuo antrojo 2013m. pusmečio ir nuo 2014m. pirmojo pusmečio laikotarpių pajamų).

Jei gyventoja neinformuotų VMI (Sodros) apie pajamų išdėstymą pamėnesiui, jai pašalpa butų skaičiuojama priimant sąlygą, kad visais mėnesiais individualios veiklos pajamos buvo vienodos. Pagal galiojančią individualios veiklos pajamų deklaravimo tvarką, gyventojas gali pasirinkti kaip jis bus socialiai draustas motinystės (tėvystės) draudimu: pagal faktines pajamas ar pagal vienodomis dalimis pamėnesiui išdėstytas pajamas.

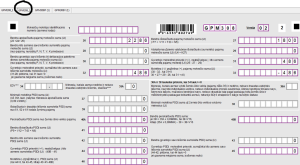

Žemiau pateiktas GPM308M užpildyto priedo pavyzdys. M5 laukeliuose yra deklaruojamos per atitinkamą mokestinio laikotarpio mėnesį gautų (uždirbtų) pajamų suma (Lt, ct), neatėmus iš jų su ta veikla susijusių leidžiamų atskaitymų, išskaičiuoto (sumokėto) pajamų mokesčio, sveikatos draudimo ir valstybinio socialinio draudimo įmokų.

Bendra GPM308M priedo visuose M5 laukeliuose įrašyta pajamų, gautų (uždirbtų) vykdant tos pačios rūšies veiklą, suma turi sutapti su:

- atitinkamos GPM308V priedo eilutės V6 laukelio suma ir

- GPM308V priedo visų eilučių, kurių V5 laukeliuose įrašytas 0, bendra V6 laukelių suma (kai V5 laukelyje įrašytas 0).

PAJAMŲ DEKLARAVIMAS SODRAI (SAVM) IR METINĖS PAJAMŲ DEKLARCIJOS GPM308 M PRIEDAS

Už 2013m. nėra prievolės asmenims vykdantiems individualią veiklą pagal pažymą teikti ataskaitų Sodrai (SAV forma).

Jei gyventojas nepateiks SAVM formos per 10 dienų mėnesiui pasibaigus, Sodra pati gyventojo metines pajamas uždeklaruotas metinėje pajamų deklaracijoje GPM308, išdalins lygiomis dalimis per visus ataskaitinių metų individualios veiklos laikotarpio mėnesius. Jei gyventojas užpildys GPM308 metinės gyventojo pajamų mokesčio deklaracijos M priedą ir jame nurodys pajamų išdėstymą pagal mėnesius, į Sodros duomenų bazę persikels toks pats pajamų išdėstymas. Taigi M priedą metinėje pajamų deklaracijoje GPM308 verta pildyti tik tada, kai norime, kad pajamos Sodros duomenų bazėje būtų paskirstytos ne vienodomis sumomis per mėnesį. Tuo atveju, jei gyventojas neužpildė GPM308M priedo, jis gali pajamų paskirstymą uždeklaruoti Sodrai tiesiogiai pateikdamas jai SAVM priedą.

- KITI AKCENTAI

Jei gyventojas individualios veiklos pajamas pripažįsta pagal pinigų gavimo principą, jam kiekvieną kartą pildant metinę GPM308 deklaraciją, reikia pasitikrinti ar tikrai jis gali ir toliau taikyti pinigų gavimo principą. Pinigų gavimo principą galima taikyti tik tada, jei yra įvykdytos dvi sąlygos:

- gyventojui nėra prievolės registruotis PVM mokėtoju;

- gyventojas savo individualiai veiklai nėra priskyręs ir joje nenaudoja ilgalaikio turto (per visą individualios veiklos laikotarpį nebuvo pateikęs FR0457 formos).

Kaupimo apskaitos principas pradedamas taikyti tuo mokestiniu laikotarpiu, kurį individualia veikla besiverčiantis gyventojas įregistruojamas pridėtinės vertės mokesčio mokėtoju arba priskiria turtą individualiai veiklai (pateikė FR0457 formą). Individualia veikla besiverčiantys gyventojai, kurie vietoj pinigų apskaitos principo pradeda taikyti kaupimo apskaitos principą, į šio apskaitos principo taikymo metus pereinančias pirkėjų skolas į pajamas įtraukia po šių skolų apmokėjimo, tačiau ne vėliau kaip per 3 metus nuo mokestinio laikotarpio, kurį buvo pereita prie kaupimo apskaitos principo, pradžios.

Pagal gyventojų pajamų mokesčio įstatymą, Juridiniams asmenis yra nustatyta prievolė teikti VMI duomenis apie padarytas išmokas advokatams ir jų padėjėjams (B klasės išmokų deklaravimas, FR0471 formos teikimas). Įmonės teikia duomenis apie išmokėtas B klasės išmokas, iš kurių turi būti eliminuota PVM suma. Jei individualią veiklą vykdantis gyventojas taiko kaupimo principą, VMI surinkti duomenys apie atliktas išmokas, kurie yra teikiami pinigų gavimo principu yra netinkami deklaravimui. Todėl gyventojas taikydamas kaupimo principą turi pats pasiskaičiuoti savo pajamas pagal kaupimo būdą.

7 pavyzdys:

Gyventojui nėra prievolės registruotis PVM mokėtojų, nes jo metinės pajamos sudaro 20 000LT. Gyventojas pateikė FR0457 formą, kurioje uždeklaravo gautą panaudos būdu mobilų telefoną, su tikslu įgyti teisę leidžiamuose atskaitymuose rodyti ryšio paslaugų sąnaudas.

Nors ryšio paslaugoms taikoma išimtis ir be mobilaus telefono deklaravimo FR0457 formoje, gyventojas įgyja teisę į leidžiamus atskaitymus įtraukti ryšio paslaugų sąnaudas, laikoma, kad gyventojas uždeklaravo ilgalaikio turto naudojimą savo veikloje ir todėl nuo tų mokestinių metų, kada FR0457 deklaracija yra pateikta, gyventojas nebegali taikyti pinigų kaupimo principo visoms jo vykdomoms individualioms veikloms be galimybės grįžti į pinigų principą.

8 pavyzdys.

Gyventojas 2010 metais pradėjo taikyti kaupimo principą. 2013 metais jo pirkėjų skolų likučiuose buvo 20 000LT neapmokėtų pirkėjų skolų, kurios yra dėl pardavimų įvykusių 2009 ir ankstesniais metais, kada gyventojas taikė pinigų gavimo principą. Nuo šių pajamų gyventojui nereikėjo mokėti mokesčių, nes nebuvo gautas apmokėjimas. Dėl to, kad gyventojas pradėjo taikyti kaupimo principą, 2013m. GPM deklaracijoje GPM308 turės parodyti individualios veiklos pajamas padidintas 20 000LT dėl neapmokėtų pirkėjų skolų ir turės sumokėti visus mokesčius tarytum šios pajamos buvo uždirbtos 2013 metais, neatsižvelgiant į tai, kad pirkėjai iki šiol yra neatsiskaitę.

9 pavyzdys.

Gyventojas 2011m. pradėjo taikyti kaupimo principą. 2013 metais jis gavo 10 000LT pirkėjo apmokėjimą už paslaugas, kurias buvo suteikęs 2010 metais. Nuo šių pajamų 2010 metais nereikėjo mokėti mokesčių, nes nebuvo gautas apmokėjimas. Dėl to, kad gyventojas pradėjo taikyti kaupimo principą, 2013m. GPM deklaracijoje GPM308 turės parodyti individualios veiklos pajamas padidintas 10 000LT dėl šio gauto apmokėjimo.

10 pavyzdys.

Advokatas, PVM mokėtojas, 2013 metais teikė teisines paslaugas ir išrašė PVM sąskaitas faktūras bendroje sumoje 200 000LT+PVM (iš viso 242 000LT). 2013 metais teisininkas gavo 300 000LT (t.y. 247 934+PVM) apmokėjimus už 2012-2013 metais suteiktas paslaugas. Gyventojas ilgiau nei 3 metus taiko kaupimo principą. Juridiniai asmenys atlikę išmokas gyventojui, VMI uždeklaravo (FR0471 formoje), kad bendra atliktų išmokų suma be PVM yra 280 000LT, nors turėjo uždeklaruoti ne didesnę sumą, nei 247 934LT). Kažkurie juridiniai asmenys uždeklaravimo visas išmokėtas sumas, pamiršę atimti iš jų PVM. Gyventojas GPM308 formoje turi deklaruoti 200 000LT pajamas, kurias apmokestina pasirinktu būdu, neatsižvelgiant į tai, ką deklaravo kiti asmenys apie atliktas išmokas, nes jos yra deklaruojamos taikant pinigų mokėjimo principą, o advokatas moka mokesčius pagal kaupimo principą. VMI duomenų bazėje informacija apie teisinę veiklą vykdančių asmenų pinigų principu surinktas pajamas yra kaupiama tam, kad turėti preliminarius duomenis apie gyventojo pajamas, nepriklausomai nuo to, kad jie beveik visada yra netikslūs ir nėra jokio kontrolės mechanizmo dėl klaidų koregavimo, kai teisinę veiklą vykdantis asmuo turi mokėti mokesčius taikydamas kaupimo būdą.

Reikia nepamiršti, kad jei gyventojas nuo 2014m. sausio 1d. pasirinko mokėti papildomą 1 proc. pensijinį draudimą, šis pasirinkimas taikomas ir visų veiklų, nuo kurių yra skaičiuojamos socialinio draudimo įmokos apmokestinimui (autoriniams, individualiai veiklai, darbo užmokesčio pajamoms). Tokiam gyventojui socialinio draudimo mokesčiai dėl vykdomos individualios veiklos, padidės dėl pasirinkto 1 procento. Tačiau tai bus aktualu 2015 metais, kai reikės skaičiuoti mokesčius už 2014metus metinėje pajamų deklaracijoje GPM308.

VMI 2016m. paskaitos apie individualios veiklos mokesčius ir buhalterinę apskaitą skaidrės.

VMI 2017m. paskaitos apie individualios veiklos mokesčius ir buhalterinę apskaitą skaidrės

VMI raštas apie verslo liudijimus

[1] Įmokos kodas 313 naudojamas, kai mokama pamėnesiui. Jei per klaidą visą laika bus panaudotas 313 kodas, nieko nereikia daryti, jis automatiškai bus perkeltas į 343, jei jis turėjo būti sumokėtas 343 kodu. Nėra jokių neigiamų pasekmių dėl įmokos kodo sumaišymo su 343. Rekomenduojama visas įmokos mokėti 313 kodu ir 343 įmokos kodo nenaudoti išviso.

[2] įmokos kodas 343 naudojamas, kai mokama už metus. Jei per klaida mokant bus nurodytas 343 įmokos, kodas, nors turėjo būti nurodytas 313, gyventojas turi rašyti prašymą dėl įmokos kodo keitimo. Gali būti situacijos, kai PSD draudimas negalios.